Quyền chọn là một sản phẩm tài chính phái sinh đại diện cho một hợp đồng trong đó người mua được trao quyền, nhưng không có nghĩa vụ, mua hoặc bán một công cụ tài chính với mức giá đã thỏa thuận và vào một ngày cụ thể trong tương lai. Thị trường phổ biến cho các hợp đồng đó bao gồm giao dịch quyền chọn ngoại hối, giao dịch quyền chọn chỉ số và giao dịch quyền chọn cổ phiếu.

THUẬT NGỮ GIAO DỊCH QUYỀN CHỌN

Trước khi thực hiện bất kỳ chiến lược giao dịch quyền chọn nào, nhà đầu tư cần đảm bảo quen thuộc các thuật ngữ liên quan đến giao dịch quyền chọn giao dịch ngoại hối và các tài sản khác, bao gồm:

- Người Nắm giữ Quyền chọn: đề cập đến người mua hợp đồng quyền chọn

- Người Bán Quyền chọn: đề cập đến người bán hợp đồng quyền chọn

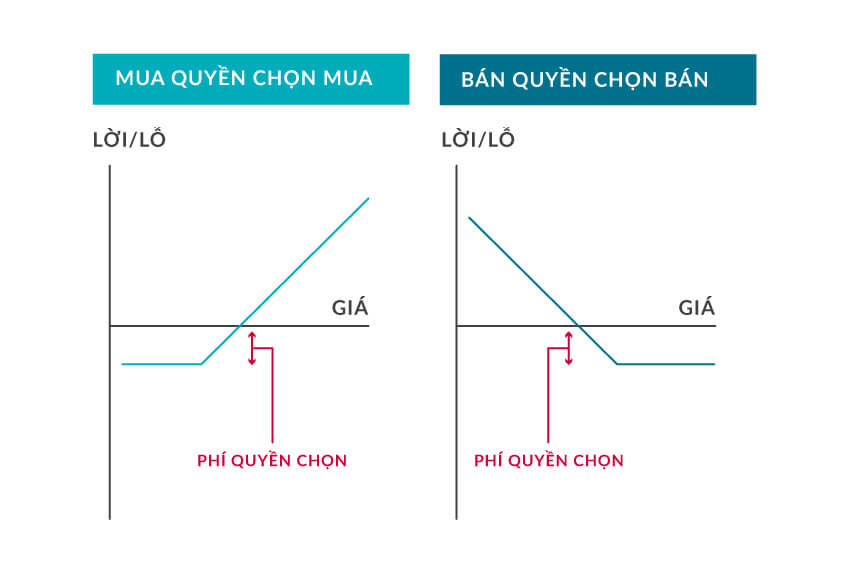

- Quyền chọn mua: đề cập đến hành động mua một quyền chọn

- Quyền chọn bán: đề cập đến hành động bán một quyền chọn

- Giá Khớp quyền: đề cập đến giá thỏa thuận của tài sản được mua hoặc bán trong một hợp đồng quyền chọn

- Ngày Thực hiện: đề cập đến ngày cụ thể mà một hợp đồng quyền chọn có hiệu lực

- Phí quyền chọn: chi phí mua hoặc bán hợp đồng quyền chọn

TẠI SAO NHÀ ĐẦU TƯ GIAO DỊCH QUYỀN CHỌN?

Các chiến lược giao dịch quyền chọn thường được các nhà đầu tư sử dụng để:

Suy đoán về thị trường tài chính

Tương tự các hình thức giao dịch sản phẩm phái sinh khác, giao dịch quyền chọn được nhà đầu tư sử dụng để suy đoán liệu giá trị của một công cụ tài chính sẽ tăng hay giảm. Nếu giá của một tài sản dự kiến tăng, có thể thực hiện quyền chọn mua, cho phép người nắm giữ quyền chọn mua tài sản ở mức giá thấp hơn và bán tài sản đó để kiếm lợi nhuận khi giá tăng. Ngược lại, có thể thực hiện quyền chọn bán nếu một công cụ được dự đoán sẽ giảm giá, cho phép người nắm giữ quyền chọn mua công cụ đó khi giá giảm và bán với giá thỏa thuận cao hơn để kiếm lợi nhuận.

Phòng ngừa rủi ro cho các Quyền chọn Thị trường khác

Các chiến lược giao dịch quyền chọn cũng được sử dụng để phòng ngừa rủi ro cho những khoản đầu tư khác mà nhà đầu tư đã thực hiện trên thị trường. Ví dụ, một nhà đầu tư có thể sử dụng giao dịch quyền chọn Ngoại hối để phòng ngừa rủi ro cho một vị thế mở trên thị trường Ngoại hối. Vì vậy, nếu nhà đầu tư thực hiện giao dịch mua đối với cặp tiền tệ EUR/USD, họ cũng có thể thực hiện quyền chọn bán đối với cặp tiền tệ đó như một phương tiện phòng ngừa rủi ro cho vị thế của mình. Do đó, nếu cặp tiền tệ này tăng giá trị, giao dịch mua sẽ sinh lời và hợp đồng quyền chọn sẽ không được thực hiện, nghĩa là chỉ phải trả chi phí giao dịch quyền chọn. Mặt khác, nếu cặp tiền tệ EUR/USD giảm giá, giao dịch mua có thể bị đóng và quyền chọn bán sẽ tạo ra lợi nhuận.

Chiến lược Giao dịch Quyền chọn

Có nhiều chiến lược giao dịch quyền chọn khác nhau mà nhà đầu tư có kinh nghiệm sử dụng để cố gắng kiếm lời từ thị trường tài chính, bao gồm:

Straddles

Là một trong những chiến lược giao dịch quyền chọn phổ biến, straddle liên quan đến việc nhà đầu tư nắm giữ cả quyền chọn mua và quyền chọn bán đối với một tài sản, với cùng giá khớp quyền và ngày hết hạn, trong khi thanh toán cả hai khoản phí giao dịch quyền chọn. Chiến lược này thường được các nhà đầu tư sử dụng khi kỳ vọng về một biến động thị trường lớn, nhưng hướng của biến động đó chưa rõ ràng. Việc áp dụng chiến lược quyền chọn straddle cho phép nhà đầu tư kiếm lợi bất kể hướng của thị trường dịch chuyển ra sao, miễn là biến động giá đủ lớn để vượt qua giá khớp lệnh và chi trả hai khoản phí giao dịch.

Strangles

Chiến lược strangle liên quan đến việc nhà đầu tư nắm giữ cả quyền chọn mua và quyền chọn bán đối với một tài sản, với cùng ngày thực hiện hợp đồng nhưng sử dụng giá khớp lệnh khác nhau. Tương tự như chiến lược straddle, chiến lược này được sử dụng thích hợp nhất khi có kỳ vọng về một biến động thị trường lớn. Mặc dù hướng dịch chuyển có thể không rõ ràng 100%, nhưng có thể có gợi ý về nơi giá sẽ dịch chuyển, đó là lý do tại sao chiến lược strangle sử dụng giá khớp lệnh khác nhau. Chiến lược này cho phép nhà đầu tư kiếm lợi từ biến động thị trường sắp xảy ra và tiết kiệm chi phí hơn so với việc sử dụng chiến lược straddle, trong khi vẫn bảo đảm một cơ chế bảo vệ nhất định trong trường hợp giá dịch chuyển theo hướng khác.

Đầu cơ Chênh lệch giá lên bằng Quyền chọn mua

Là một trong những chiến lược giao dịch quyền chọn phổ biến khác, đầu cơ chênh lệch giá lên bằng quyền chọn mua liên quan đến việc nắm giữ quyền chọn mua đối với một tài sản theo giá khớp lệnh cụ thể, đồng thời nắm giữ quyền chọn bán đối với cùng tài sản đó vào cùng ngày thực hiện hợp đồng nhưng với giá khớp lệnh cao hơn. Chiến lược đầu cơ chênh lệch giá lên bằng quyền chọn mua được sử dụng khi nhà đầu tư kỳ vọng một mức tăng giá nhẹ đối với công cụ đang được giao dịch. Lợi nhuận tối đa cho một động thái như vậy được tính toán bằng cách tìm ra chênh lệch giữa giá khớp lệnh và trừ chi phí các quyền chọn.

Đầu cơ Chênh lệch giá xuống bằng Quyền chọn mua

Chiến lược đầu cơ chênh lệch giá xuống bằng quyền chọn mua liên quan đến việc nắm giữ quyền chọn mua đối với một tài sản với giá khớp lệnh cụ thể, đồng thời nắm giữ quyền chọn bán đối với cùng tài sản vào cùng ngày thực hiện hợp đồng nhưng với mức giá khớp lệnh thấp hơn. Chiến lược này được áp dụng khi nhà đầu tư kỳ vọng giá của một tài sản giảm vừa phải. Giống như chiến lược đầu cơ chênh lệch giá lên bằng quyền chọn mua, lợi nhuận tối đa được tính bằng cách tìm ra chênh lệch giữa giá khớp lệnh và trừ chi phí các quyền chọn.

Thay đổi Ngôn ngữ ▼

Thay đổi Ngôn ngữ ▼